ProService informiert: Gold und Silber vor einer historischen Hausse?

Experten sehen Gold und Silber vor einer historischen Hausse. Aber das ist nicht das erste Mal, dass derartige Prognosen aufgestellt werden. Der Analyst Johann Saiger ist spezialisiert auf Zyklen-Modelle. Über lange Zeiträume analysierte er Korrelationen zwischen den Aktienmärkten und den Edelmetallen. Er sieht Gold und Silber vor einer historischen Hausse.

Gold und Silber stellten schon immer ein Gegengewicht zum Aktienmarkt dar. Die Edelmetalle gelten als sicherer Hafen, als Vermögensabsicherung und Schutz vor inflationären Auswirkungen auf das Geld. In der Zeit von 1965 bis 1980 stieg beispielsweise die Inflation in Deutschland von 1 Prozent auf 15 Prozent. Damals wurde die Inflation anders ermittelt als heute. Von der Ausweitung der Geldmenge wurde das Wirtschaftswachstum abgezogen.

Die Differenz war die Inflationsrate. Diese Praxis wurde 1980 durch den Preisvergleich bestimmter Güter, die in einem modellhaften Warenkorb zusammengefasst wurden, ersetzt. Seither wird in Wirklichkeit nicht die Inflationsrate ermittelt, sondern eine Teuerung des Warenkorbes. Dennoch wird dieser Wert als Inflationsrate bezeichnet, was sachlich gesehen irreführend ist.

Der Anstieg der Inflationsrate im Zeitraum von 1965 bis 1980 erfolgte in drei Wellen. In diesem Zeitraum entwickelte sich der Goldpreis von 42,50 USD auf 850,00 USD gestiegen. Der Silberpreis stieg in dieser Phase von 1,25 USD auf 50,00 USD. Demgegenüber bewegte sich der Dow Jones von 1965 bis 1980 so gut wie gar nicht. Er bewegte sich stetig schwankend zwischen 500 und 100 Punkten, also im Börsenjargon seitwärts. Im Jahr 1980 waren sowohl der Dow Jones als auch der Goldpreis bei 850 Punkten bzw. USD.

Zwischen 1980 und 2000, in der Phase der Desinflation reagierten die Märkte völlig anders. Die Inflation ging von 15 Prozent zurück auf 1 Prozent. Der Goldpreis fiel von 850 USD auf 250 USD, Silber von 50 USD auf 3,50 USD und der Dow Jones stieg von 850 auf 11.750 Punkte an. Die Lehre aus dieser Zeit muss also lauten, dass in Inflationsphasen die Edelmetalle die erste Wahl darstellen und in den Desinflationsraten die Aktien.

Nun stellt sich die Frage, an welchem Punkt des Zyklus wir uns momentan befinden und wie man damit umgehen sollte. Grundsätzlich ist Inflation eine Frage der Geldmengenausweitung, ohne Geldmengenausweitung gibt es keine Inflation. Diese extreme Geldmengenausweitung ist seit der letzten Finanzkrise deutlich zu beobachten und nahm mit der Pandemie und den damit verbundenen Ausgaben eine neue Qualität an.

Die zurückliegende Phase ist eine der Desinflation. Die Aktienmärkte hatten bis zum letzten Jahr historische Höchststände zu verzeichnen. Nun beginnt nun die Inflationsphase. Die Aktienmärkte sind bereits seit Ende letzten Jahres rückläufig. Mit Stand heute ist bei den Aktien noch sehr viel Platz nach unten. Dem gegenüber versuchen sich Gold und Silber zu behaupten und streben konsequent nach oben. Nur die massive Manipulation der Preise auf den Papiermärkten für Gold und Silber bremst die Preisentwicklung aus.

Hier stellt sich die Frage, wie lange diese Preismanipulationen noch andauern werden. Menschen in der Käuferphase können dankbar sein, denn die Preismanipulationen machen Gold und Silber im Einkauf sehr attraktiv. Jetzt ist es Zeit, beides zu kaufen, denn tatsächlich können Manipulationen nicht unendlich fortgesetzt werden.

Die Edelmetallpapiermärkte sind abhängig vom physischen Markt. Dieser wird von Händlerpreisen und immer größer werdenden Handelspannen bei Gold aber vor allem Silber gekennzeichnet. Driften die Preise bei den Edelmetallhändlern im Vergleich zu denen auf den Papiermärkten zu weit auseinander, könnten sich Papierinhaber entscheiden, ihren Auslieferungsanspruch aus den Papieren geltend zu machen, um so günstig an physische Edelmetalle heranzukommen. Spätestens hier könnte dann auffliegen, dass die physisch bei den Papieremittenten für die Papiere zu hinterlegenden Mengen hundertfach überzeichnet sind und somit viel zu wenig physische Ware vorhanden ist. Bedenkt man, dass auf jede Unze Gold oder Silber bis zu 500 Ansprüche aus Papieren existieren, wird das Problem deutlich. Das könnte den Papiermarkt sofort als den Betrug entlarven, der er ist.

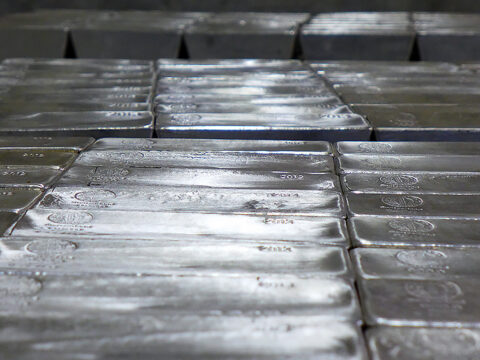

Grundsätzlich muss man feststellen, dass nur physische Edelmetalle wirkliche Sicherheit bieten. Also sollte man die Chance nutzen und vor der möglichen Hausse noch günstig einzukaufen. Die ProService AG in Liechtenstein bietet als Spezialistin für Edelmetalle eine ideale richtige Lösung, nämlich statische und gemanagte Konzepte mit den Metallen Gold, Silber, Platin und Palladium zu Kilopreisen an. Große Stückelungen sind aufgrund der geringeren Herstellungskosten erheblich günstiger als kleinere Stückelungen. Man bekommt damit mehr Material für sein Geld.

Damit können die Chancen unterschiedlicher Edelmetalle miteinander vereint werden. Das Wichtigste ist aber, dass diese Edelmetalle in physischer Form vorliegen. Die Barren werden in einem Hochsicherheitstresor in einem Zollfreilager in der Schweiz, außerhalb der EU gelagert. Dadurch erhält der Edelmetallkäufer einen Vorteil aufgrund eingesparter Mehrwertsteuer bei Silber, Platin und Palladium. Darüber hinaus werden die Edelmetalle bei der ProService zu Preisen großer Barren angeboten, auch bei geringeren Kaufmengen. Sinnvoller geht es nicht.

Bildrechte: Michael Sielmon