ProService informiert: Der sinnvollste Weg ist die regelmäßige Investition

Umsichtige Investoren streuen ihr Portfolio und investieren mindestens 20-30 Prozent ihres Vermögens in Edelmetalle. Besonders eignen sich Gold, Silber, Platin und Palladium, denn diese bringen unterschiedliche Eigenschaften mit und steigern damit die Sicherheit.

Gold besitzt eine seit Jahrtausenden gewachsene Währungsfunktion. Das begehrte Metall sichert das Vermögen gegen Risiken ab, denen die Papierwährungen unterliegen und gilt als sicherer Hafen und Gegengewicht zu Aktien, Bitcoin und anderen stark schwankenden Investments. Silber, Platin und Palladium sind wichtige Industriemetalle, die heutzutage nicht mehr wegzudenken sind. Allein Silber hat über 43.000 Anwendungsbereiche in der Industrie und Medizin.

Im Langfristvergleich zurückliegender Dekaden führen die Aktien. Geldwertanlagen wie Festgelder, Termingelder oder Spareinlagen rentierten nicht einmal halb so gut. Zusätzlich war der Kaufkraftverlust durch Inflation längerfristig erheblich höher als in den letzten Jahren. Die Rendite der Geldwertanlagen wurde fast in Gänze durch die Geldentwertung aufgefressen.

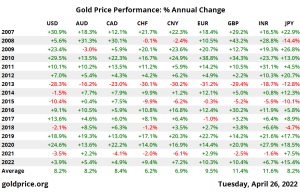

Vermögensaufbau oder -sicherung war und ist daher auf lange Sicht mit Geldwertanlagen unmöglich. Hier lohnt der Vergleich mit dem monetären Gold. Der Goldpreis war bisher ein guter Vorbote dafür, wie hoch der Kaufkraftverlust der Papierwährungen war. Verlor das Papiergeld, wurde Gold teurer. Über die zurückliegenden 15 Jahre legte der Goldpreis durchschnittlich um 9,5 Prozent pro Jahr zu.

Vermögensaufbau oder -sicherung war und ist daher auf lange Sicht mit Geldwertanlagen unmöglich. Hier lohnt der Vergleich mit dem monetären Gold. Der Goldpreis war bisher ein guter Vorbote dafür, wie hoch der Kaufkraftverlust der Papierwährungen war. Verlor das Papiergeld, wurde Gold teurer. Über die zurückliegenden 15 Jahre legte der Goldpreis durchschnittlich um 9,5 Prozent pro Jahr zu.

Seit dem letzten Jahr zieht die Inflation deutlich an. Im März erreichte die Inflationsrate stattliche 7,3 Prozent, Tendenz steigend.

Seit dem letzten Jahr zieht die Inflation deutlich an. Im März erreichte die Inflationsrate stattliche 7,3 Prozent, Tendenz steigend.

Wenn man den Zusammenhang aus Papiergeld, Inflation und Goldkursverlauf analysiert, kommt man unweigerlich zu der Schlussfolgerung, dass Gold das alleinig wahre Geld ist. Eine langfristige Betrachtung des Goldkurses und dem Zusammenhang zu den Preisen weisen darauf hin, dass Gold sich überaus nahe an der realen Preisentwicklung zu den Waren befindet.

Zum Beispiel konnte man sich im Jahr 1999 für den Preis einer Unze Gold (243 Euro) einen schicken Maßanzug schneidern lassen. Wer sich heute den gleichen Maßanzug schneidern lässt, muss deutlich tiefer in die Tasche greifen und ca. 1.000 Euro bezahlen. Der Preis für eine Unze Gold liegt heute (26.04.2022) bei 1.776,03 Euro. Der Maßanzug wäre folglich heute wie damals mit einer Unze Gold bezahlbar. Gold hat den Wert über einen Zeitraum von 23 Jahren zuverlässig gespeichert. Papiergeld war dazu leider nicht in der Lage.

Sämtliche Papierwährungen auf der Welt wie z. B. Schweizer Franken, US-Dollar, Euro, japanischer Yen, chinesischer Renminbi usw. leiden unter dem gleichen Problem. Es ist ein systembedingtes Problem, welches also nur dann lösbar wird, wenn das zugrundeliegende System sich ändern würde. Die Beweisführung von systemtreuen Experten, die vom Goldkauf abraten, weil es volatil sei oder keine Zinsen bzw. Dividenden abwerfe, wirkt also völlig irrelevant.

Die Volatilität des Goldpreises rührt nicht vom Gold her, sondern ist Sache des Geldes. Und dass es keine Zinsen oder Dividenden gibt, wen interessiert´s? Gold ist ein Rohstoff, eine Währung und keine Aktie oder Zinsanleihe. Dieses Zinsargument ist wie ein Vergleich von Äpfeln mit Birnen. Die Empfehlung muss daher lauten, Gold zu kaufen, statt Papiergeld zu horten. Denn Gold und Papiergeld sind beides Währungen.

Hieraus stellt sich für Anleger die Frage, welche Strategie zielführend ist, wenn es um den Schutz von Vermögen geht. Jedoch kann diese Vorsorge nur zur Befriedigung der Erfordernisse des täglichen Bedarfs dienlich sein, nicht zum Vermögensschutz mittel- oder sogar langfristig. Da gibt es wahrlich nur die eine Entscheidung, nämlich fungible Sachwerte wie Gold, Silber, Platin und Palladium zu kaufen.

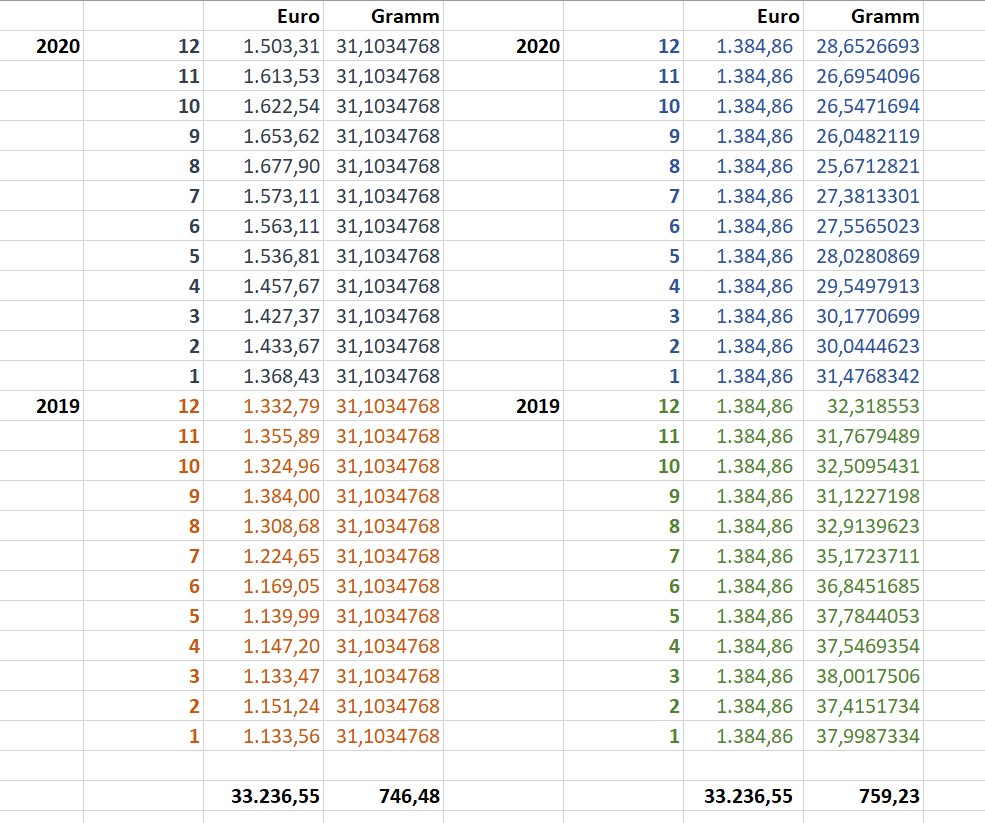

Schwankungen liegen in der Natur von Sachwertpreisen, also auch bei Edelmetallen – und bei einer monatlichen Zahlweise können sich diese durch den Cost-Average-Effekt als sehr nützlich erweisen. Die Fragestellung zu günstig oder teuer stellt sich somit schlechthin nicht. Natürlich kosten Edelmetalle einiges an Geld. Heutzutage ist es bei dem vorhandenen Angebot der ProService besonders einfach möglich, mit kleineren Geldbeträgen zu Preisen großer Stückelungen einen Edelmetallbestand aufzubauen.

Vergleich Goldkauf, links monatlich eine Unze Gold, rechts monatlich einen festen Betrag. Nach 2 Jahren wurde rechts bei gleichem finanziellen Aufwand mehr Material erworben.

Hierbei kommen die Preisschwankungen dem Investor sogar durch Ausnutzung des Cost-Average-Effekts zugute. Bei schwankenden Preisen erwirbt man bei festen regelmäßigen Investitionsbeträgen unabsichtlich mehr Material, wenn der Preis kleiner ist und weniger, wenn der Preis höher ist. Folglich erreicht man am Ende einen günstigen Durchschnittspreis.

Die ProService AG in Liechtenstein bietet als Spezialistin für Edelmetalle eine ideale richtige Lösung, nämlich statische und gemanagte Konzepte mit den Metallen Gold, Silber, Platin und Palladium zu Kilopreisen an. Große Stückelungen sind aufgrund der geringeren Herstellungskosten erheblich günstiger als kleinere Stückelungen. Man bekommt damit mehr Material für sein Geld.

Damit können die Chancen unterschiedlicher Edelmetalle miteinander vereint werden. Das Wichtigste ist aber, dass diese Edelmetalle in physischer Form vorliegen. Die Barren werden in einem Hochsicherheitstresor in einem Zollfreilager in der Schweiz, außerhalb der EU gelagert. Dadurch erhält der Edelmetallkäufer einen Vorteil aufgrund eingesparter Mehrwertsteuer bei Silber, Platin und Palladium. Darüber hinaus werden die Edelmetalle bei der ProService zu Preisen großer Barren angeboten, auch bei geringeren Kaufmengen. Sinnvoller geht es nicht.

Bildrechte: Michael Sielmon